Vue d'ensemble

Les bénéfices attendus

Construisons des nouveaux parcours de paiement fluide pour nos clients communs.

Ce produit API PISP DSP2 vous permet de construire des parcours de paiement innovant et d’initier de façon sécurisée des paiements par virement pour les clients des Banques Populaires, Banque de Savoie et Banque Palatine.

Fluidifier les parcours

Permettez à vos clients de gérer facilement des paiements dans leur processus de gestion du quotidien.

Réduisez les risques

Evitez les ruptures de processus et les ressaisies et éviter ainsi des risques opérationnels d’erreur ou de fraude.

La connexion se fait au travers d’un dispositif sécurisé conforme aux exigences du régulateur européen.

En accédant à ce service vous serez ainsi en mesure de proposer à nos clients communs des nouveaux parcours en ligne avec les principales fonctions suivantes :

- Un système conforme DSP2 pour l’authentification et la gestion du consentement des clients ;

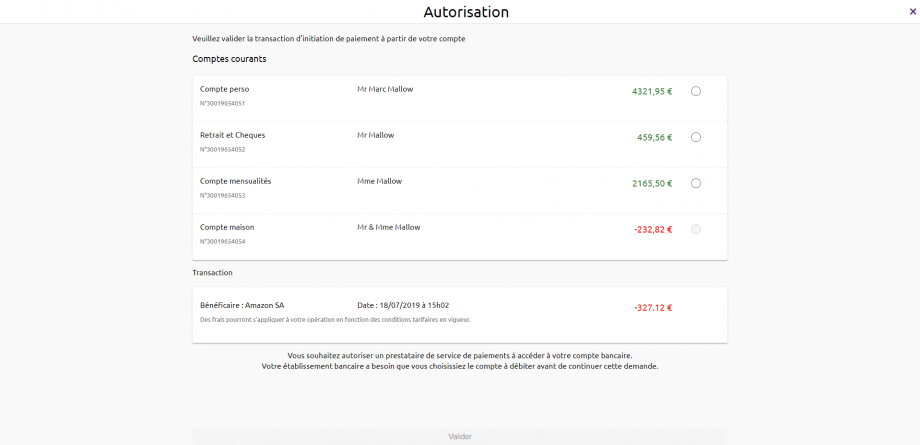

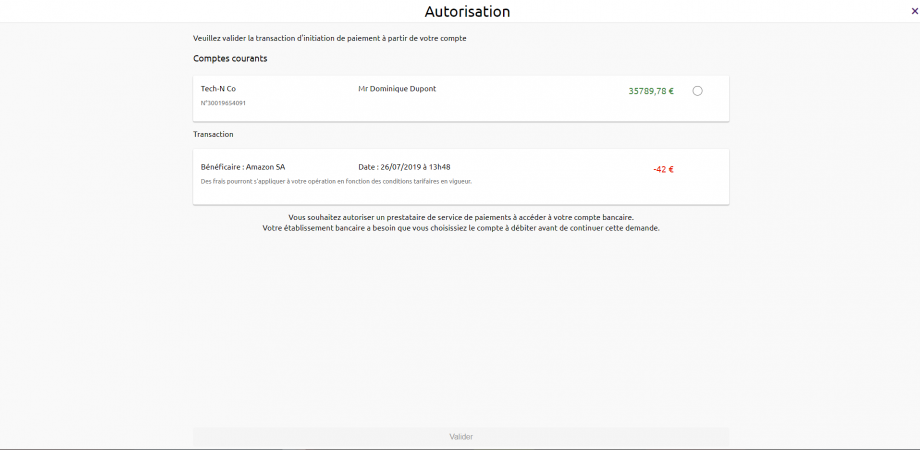

- Choix du compte de paiement émetteur du virement ;

- Choix des parcours fluides ou classiques ;

- Paiement par virements immédiats, ponctuels, groupés et périodiques ;

- Accès immédiat aux statuts des paiements initiés par les clients.

Les différents cas d’usage possibles

Des parcours de paiement par virement intégrés et sécurisés

Encaissement autres

Proposez à vos clients des parcours de paiement pour encaisser les échéances de prêts, recouvrement, loyers, charges, impôts, …

Règlement de factures

Permettez à vos clients personnes morales de payer des fournisseurs dans leurs logiciels de gestion.

Pilotage de liquidité

Proposez à vos clients des parcours de gestion de flux entre leurs comptes.

Comment accéder au produit ?

Pour accéder à l'API Initiation de Paiement, les développeurs et les entreprises doivent suivre les étapes ci-dessous.

Prise de contact

Prenez contact avec les Responsables Produit.

Accès

Enrôlez-vous directement depuis le processus dédié (acteurs régulés).

Intégration & Tests

Intégrez le service dans votre solution et faites-nous part de vos cas d’usage pour assurer la qualité du service.

Go Live !

Documentation

Guides

Initier un paiement

Un de nos clients effectue une transaction sur un site d’e-commerce ou souhaite effectuer un virement ou un transfert unitaire ou multiple.

Via cette API « Initiation de Paiement » mise à disposition par notre banque, vous pouvez soumettre en temps réel une demande d’initiation du paiement.

Le client connecté va être sollicité par sa banque pour valider l’opération.

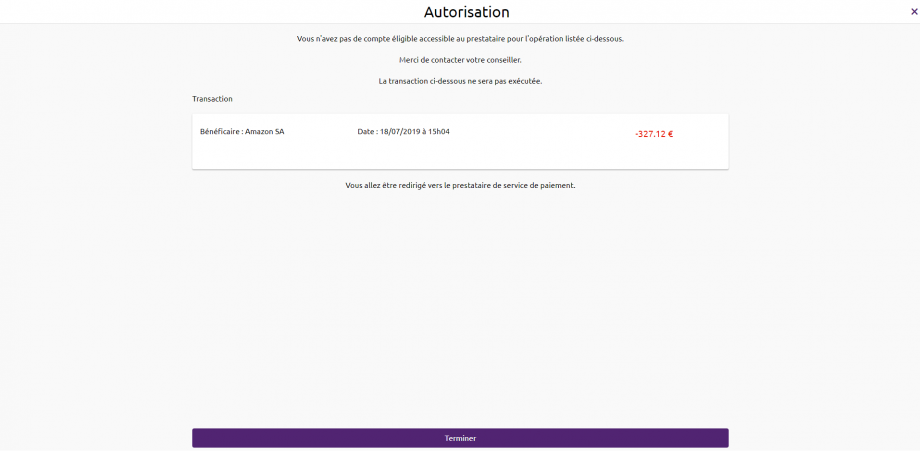

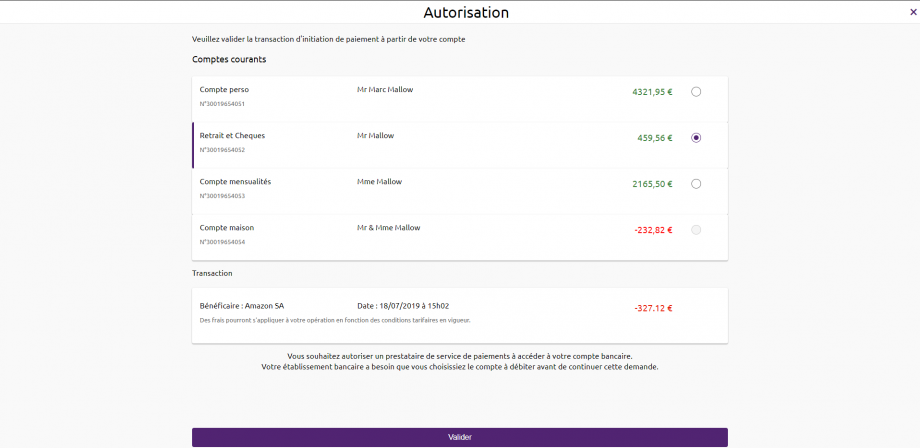

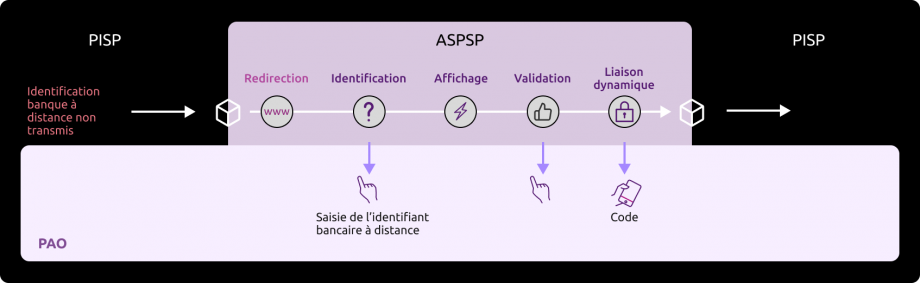

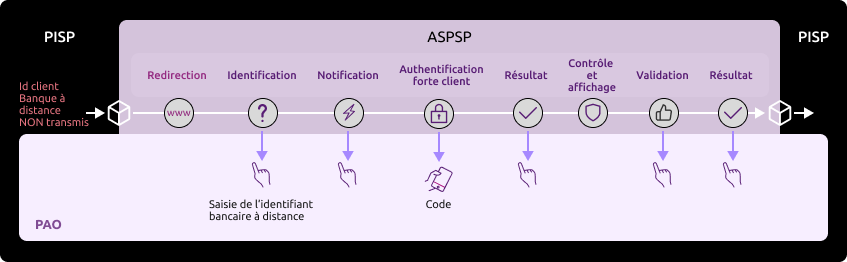

Dans le cadre d’un parcours classique :

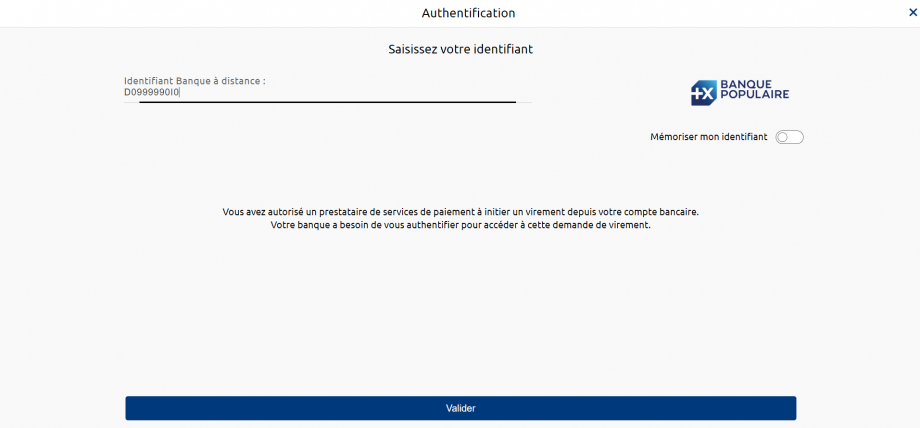

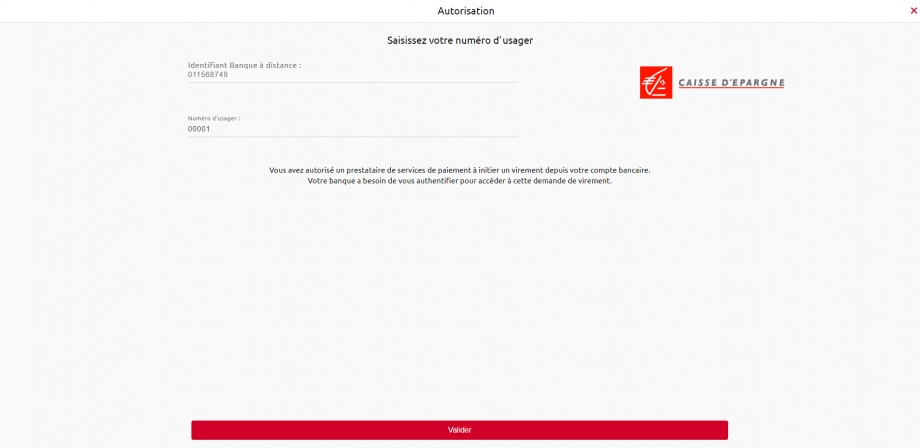

- Le PSU s’identifie et s’authentifie ;

- Puis, il sélectionne le compte de paiement disposant d’un solde minute suffisant pour le montant de l’opération ;

- Enfin, la banque scelle l’opération après que le client se soit à nouveau authentifié fortement pour valider l’opération.

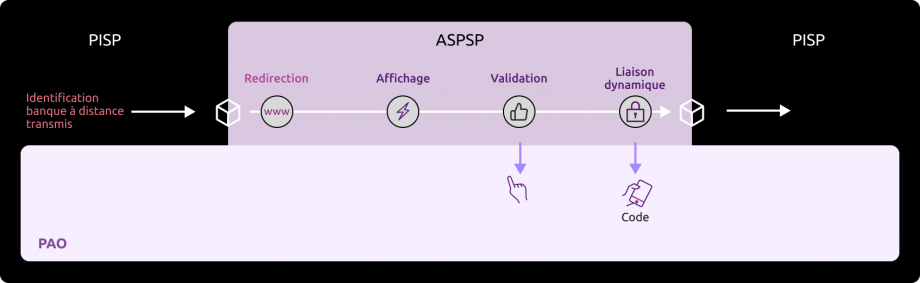

Dans le cadre d’un parcours fluide, les données du compte débiteur sont transmises dans la requête d’initiation de paiement :

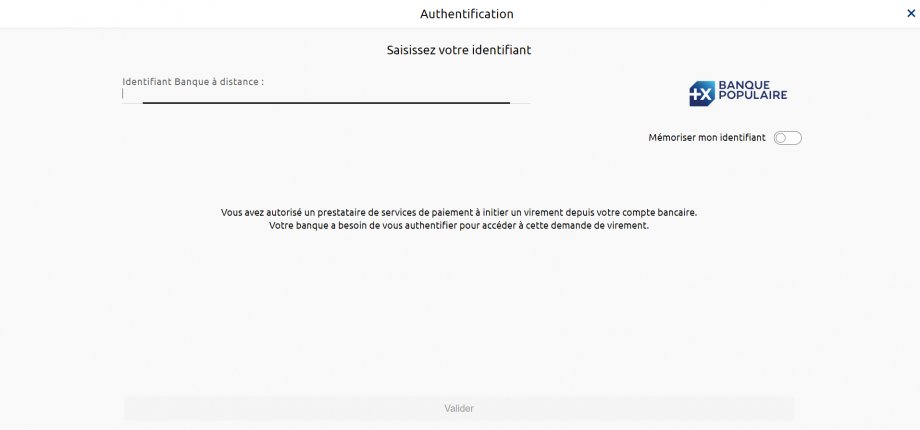

- Le PSU s’identifie si son identifiant n’est pas transmis dans la requête ;

- Puis, il vérifie les informations de l’opération ;

- Enfin, la banque scelle l’opération après que le client se soit authentifié fortement pour valider l’opération.

Cette API ne peut être consommée que par des prestataires ayant le rôle d’initiateurs de paiement (« PISP »), ce prérequis étant décrit dans voir la rubrique « Éligibilité ».

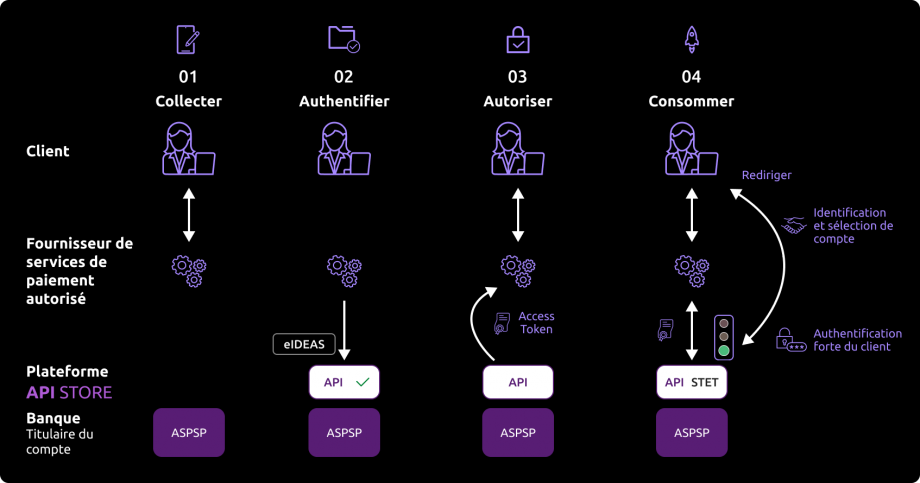

Une fois ce prérequis rempli, le processus global est le suivant :

1- Le client souhaite utiliser vos services afin de réaliser un virement ou un transfert unitaire ou multiple, ou alors il sélectionne votre service lorsqu’il est sollicité par un e-commerçant pour régler son achat sur le site du e-commerçant. Il vous précise la banque dans laquelle il est domicilié à travers vos interfaces.

2- Lors du premier échange avec les infrastructures du teneur de compte, vous allez faire une demande de jeton d’autorisation. Le principe de base est, qu’en tant que TPP PISP, vous devez obtenir ce jeton AVANT de consommer l’API. Ce jeton est généré par le teneur de compte (ASPSP) APRES avoir vous avoir identifié.

En tant que teneur de compte, nous allons :

- Vérifier vos certificats et agréments.

Pour cette API, il n’est pas nécessaire que nous identifiions et authentifions fortement le client afin de récupérer son consentement et de générer le jeton d’accès.

3- Si nous avons pu vérifier votre identité et vos agréments, vous pourrez ensuite récupérer un jeton d’accès OAuth2 via des échanges sécurisés avec la plateforme BPCE API (voir la rubrique « Cas d'usage » > « Récupérer un jeton »).

4- En présentant ce jeton d’autorisation valable uniquement pour cette opération, vous pourrez alors consommer l’API « initiation de paiement » afin :

- D’initier le paiement (voir la rubrique « Cas d’usage » > « Initier un paiement ») ;

- De récupérer le statut de l’initiation de paiement (voir la rubrique « Cas d’usage » > « Récupérer le statut d’une initiation de paiement ») ;

- De modifier une initiation de paiement (voir la rubrique « Cas d’usage » > « Annuler une initiation de paiement ») ;

- De confirmer une initiation de paiement (voir la rubrique « Cas d’usage » > « Confirmer une initiation »).

Consommer l'API

La description des services proposés ci-après n’est que purement fonctionnelle. Les aspects techniques sont répertoriés dans les sections « Cas d’usage » qui sont plus détaillées.

Vous devez aussi être familier avec la terminologie DSP2 et les abréviations utilisées. Vous pouvez également utiliser la foire aux questions (FAQ).

Prérequis

En tant que TPP, vous devez être accrédité par l’autorité de contrôle prudentiel et de résolution (ACPR) pour le rôle d’initiateur de paiement (« PISP »).

Pour accéder aux services de l’API « Initiation de Paiement », vous devez récupérer un jeton d’accès OAuth2 délivré par l’établissement bancaire du PSU en l’interrogeant avec vos credentials.

A ce titre, vous devez vous authentifier mutuellement avec le teneur de compte (ASPSP) par échange de certificats eIDAS QWAC.

Vous présenterez ensuite votre jeton d’accès OAuth2 pour pouvoir consommer les services de l’API « Initiation de Paiement ».

Initier un paiement

Il existe deux cas d’utilisation de l’API « Initiation de Paiement » :

1) Le PISP fait une demande de paiement pour le compte d’un commerçant : le client PSU achète des biens ou des services sur un site e-commerce (cf. haut du schéma ci-après).

Il existe un contrat entre le e-commerçant et le PISP.

Le e-commerçant transmet les caractéristiques du paiement demandées au PISP et redirige le client PSU vers le portail du PISP.

Le PISP interroge le client PSU pour connaître l’établissement bancaire à partir duquel il souhaite débiter son compte. Puis il prépare la demande de paiement et l’envoie à l’établissement bancaire du client.

Le bénéficiaire (= le e-commerçant) est indiqué dans le paiement.

2) Le PISP fait une demande de virement unitaire ou multiple pour le compte du client PSU titulaire du compte. Le PSU fournit au PISP les informations nécessaires au transfert (cf. bas du schéma ci-après).

Le PISP interroge le client PSU afin de connaître l’établissement bancaire à partir duquel il souhaite débiter son compte. Puis il prépare la demande de paiement et l’envoie à l’établissement bancaire du PSU.

voir les spécifications STET V1.6.2 / Part I / section 3.4.5.3 page 50

Vous transmettez la requête d’initiation de paiement via la méthode POST /payment-requests (cf. rubrique « Cas d’usage » > « Initier un paiement »).

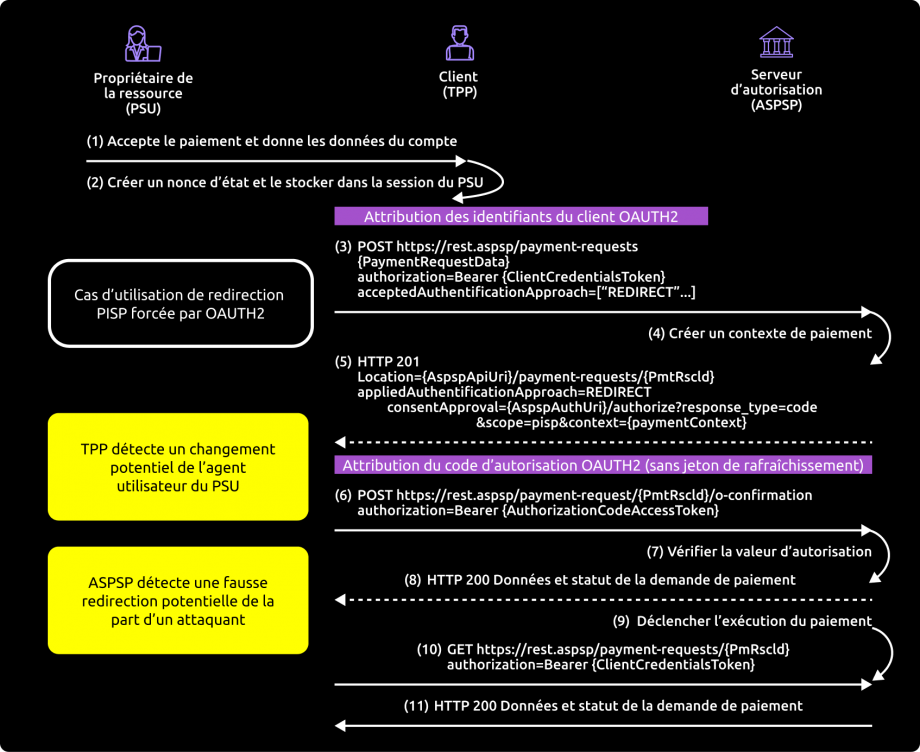

La méthode d’authentification supportée par l’établissement bancaire est le mode REDIRECT renforcé :

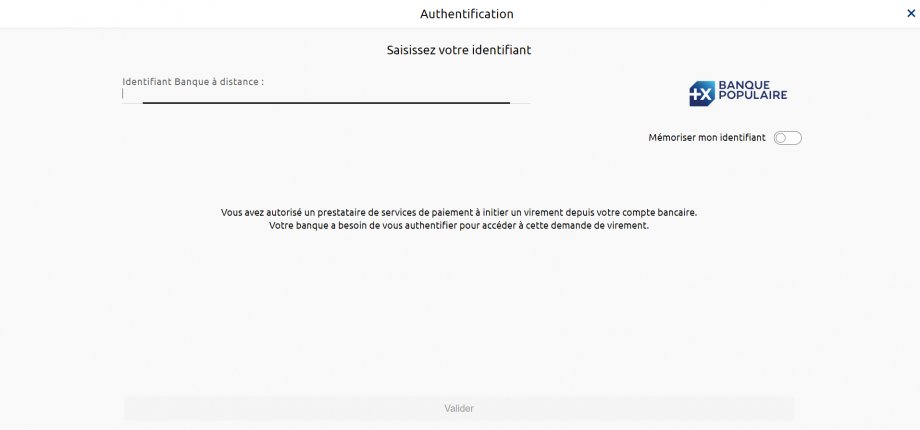

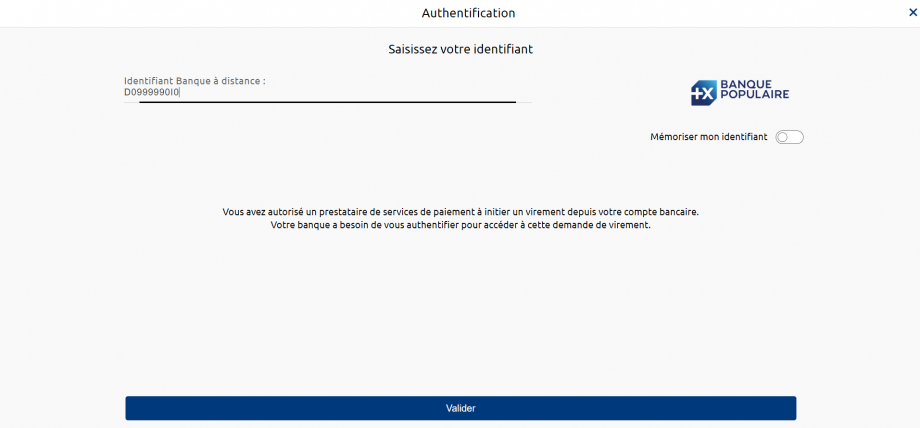

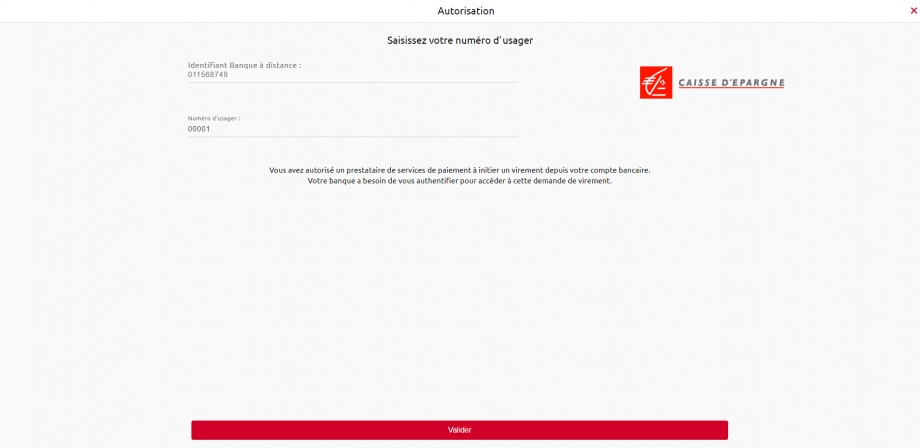

1) Le PSU est redirigé vers un écran d’identification proposé par son établissement bancaire et dans lequel il saisira son identifiant de banque à distance.

2) Le PSU est redirigé vers un premier écran d’authentification forte proposé par son établissement bancaire pour valider son identité.

La cinématique de cette étape dépend de la méthode d’authentification forte mise à disposition du PSU par l’établissement bancaire (SMS OTP, Secur’pass, etc.).

Elle dépend aussi de l’équipement du PSU sur lequel tourne l’application du PISP utilisée par le PSU (PC ou mobile/tablette).

3) Le PSU est redirigé vers un écran de sélection de son compte à débiter proposé par son établissement bancaire.

4) Le PSU sélectionne et valide le compte à débiter.

5) Le PSU est redirigé vers un second écran d’authentification forte proposé par son établissement pour valider son paiement.

La cinématique de cette étape dépend de la méthode d’authentification forte mise à disposition du PSU par l’établissement bancaire (SMS OTP, Secur’pass, etc.).

Elle dépend aussi de l’équipement bancaire du PSU sur lequel tourne l’application du PSU (PC ou mobile/tablette).

6) Le PSU est redirigé vers un écran de confirmation de l’opération proposé par son établissement bancaire.

7) Le PSU est redirigé vers l’application du PISP.

8) Vous transmettez la requête de confirmation de l’initiation du paiement via la méthode POST /payment-requests/{paymentRequestResourceId}/confirmation (cf. rubrique « Cas d’usage » > « Confirmer une initiation »), ce qui déclenche la prise en compte du paiement par l’établissement bancaire.

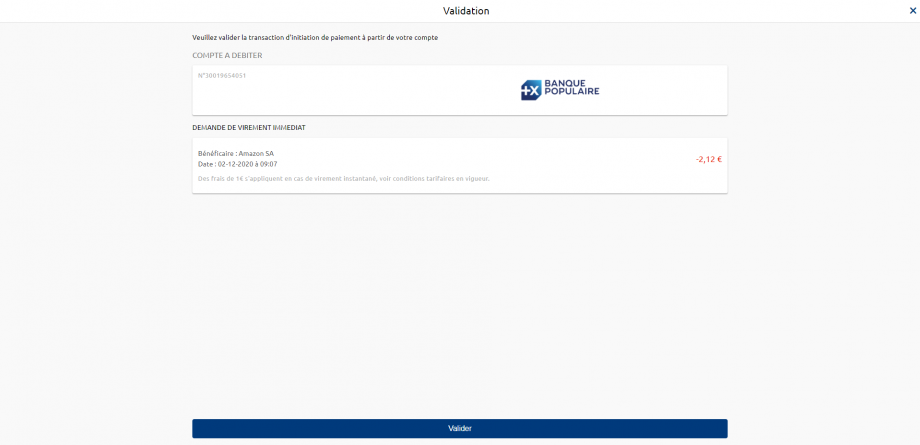

Si le PISP fournit l’IBAN du PSU à débiter dans sa requête, le parcours client est simplifié (« parcours PISP fluide ») :

1) Le PSU est redirigé vers un écran de confirmation du virement unitaire ou multiple dans lequel seul le compte correspondant à l’IBAN du PSU est proposé au PSU.

3) Le PSU valide l’opération.

4) Le PSU est redirigé vers un écran d’identification et d’authentification forte proposé par son établissement pour valider son paiement.

La cinématique de cette étape dépend de la méthode d’authentification forte mise à disposition du PSU par l’établissement bancaire (SMS OTP, Secur’pass, etc.).

Elle dépend aussi de l’équipement bancaire du PSU sur lequel tourne l’application du PSU (PC ou mobile/tablette).

5) Le PSU est redirigé vers un écran de confirmation de l’opération proposé par son établissement bancaire.

6) Le PSU est redirigé vers l’application du PISP.

7) Vous transmettez la requête de confirmation de l’initiation du paiement via la méthode POST /payment-requests/{paymentRequestResourceId}/confirmation (cf. rubrique « Cas d’usage » > « Confirmer une initiation »), ce qui déclenche la prise en compte du paiement par l’établissement bancaire.

Le PISP fournit lors de sa demande d’initiation une ou deux URL call back :

- La première sera appelée par l’établissement bancaire dans le cas où la demande d’initiation est traitée et si le PSU a donné son consentement pour le paiement.

- La seconde URL call back sera utilisée par l’établissement bancaire en cas de refus du consentement. Cette seconde URL est facultative : la première URL de call back sera utilisée si la seconde n’est pas renseignée.

Le PISP peut renseigner un indicateur lui permettant d’indiquer qu’il considère la demande de paiement comme étant un cas d’exemption de SCA. La décision finale d’appliquer ou non une SCA reste à l’ASPSP : à ce jour aucune exemption n’est acceptée parmi les cas de dérogations à l’obligation d’authentification forte du PSU, si les exigences générales en matière d’authentification sont remplies, telles que décrits dans l’article 2 des RTS de la DSP2.

Récupérer le statut d’une initiation du paiement

Vous récupérez le statut d’une initiation de paiement via la méthode GET /payment-requests/{paymentRequestResourceId} (cf. rubrique « Cas d’usage » > « Récupérer le statut d’une initiation de paiement »).

Cet appel vous permet de récupérer l’ensemble des données de l’initiation de paiement enrichies du resourceId et des statuts de l’initiation et du ou des paiements qu’elle contient.

Les données sont accessibles pendant 35 jours.

Annuler une initiation de paiement

Pour un virement unitaire ou multipleSCT différé qui n’a pas encore été exécuté ou pour un virement unitaire SCT permanent dont la dernière échéance n’a pas été atteinte, vous annulez une initiation de paiement via la méthode PUT /payment-requests/{paymentRequestResourceId} (cf. rubrique « Cas d’usage » > « Annuler une initiation de paiement »).

La méthode d’authentification supportée par l’établissement bancaire est le mode REDIRECT :

1) Le PSU est redirigé vers un écran d’identification proposé par son établissement bancaire et dans lequel il saisira son identifiant de banque à distance.

2) Le PSU est redirigé vers un écran d’authentification forte proposé par son établissement bancaire pour valider son identité.

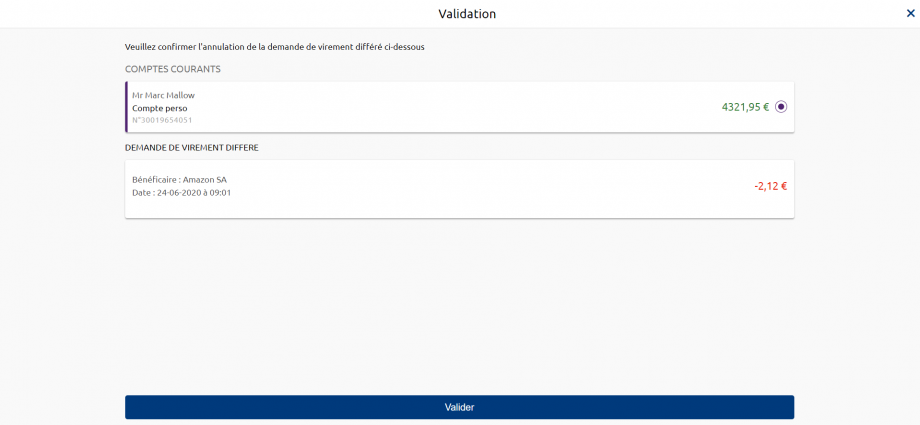

3) Le PSU est redirigé vers un écran récapitulatif de l’opération en cours d’annulation proposé par son établissement bancaire.

4) Le PSU valide l’annulation de l’initiation du paiement.

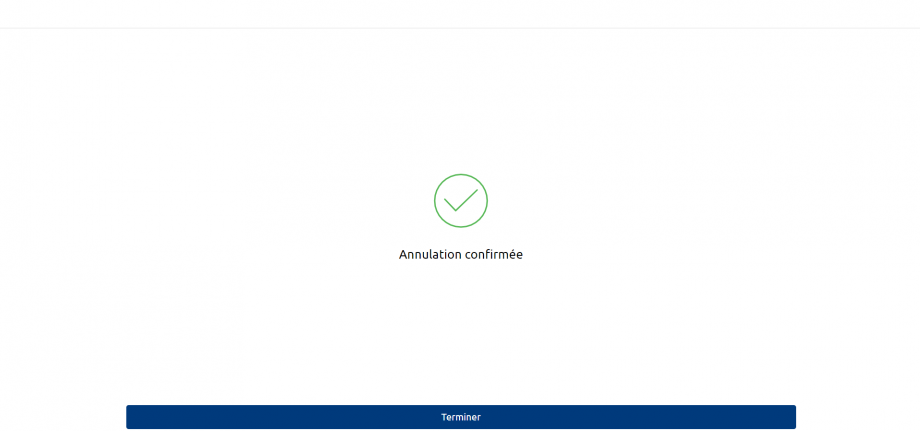

5) Le PSU est redirigé vers un écran de confirmation de l’opération proposé par son établissement bancaire.

6) Le PSU est redirigé vers l’application du TPP PISP.

Le PISP fournit lors de sa demande d’annulation une ou deux URL de call back :

La première sera appelée par l’établissement bancaire dans le cas où la demande d’annulation est traitée et si le PSU a donné son consentement pour cette annulation d’opération.

La seconde URL sera utilisée par l’établissement bancaire en cas de refus du consentement ou de problème. Cette seconde URL est facultative : la première URL call back sera utilisée si la seconde n’est pas renseignée.

Confirmer une initiation de paiement

Vous confirmez une initiation de paiement via la méthode POST /payment-requests/{paymentRequestResourceId}/confirmation, approche REDIRECT renforcé (voir la rubrique « Cas d’usage » > « Confirmer une initiation »).

Par contre, le service de confirmation d’une annulation de demande de paiement ne sera pas supporté. L’annulation sera effective dès l’acceptation de la demande.

Publications réglementaires

Récupérer un jeton

Développement pas à pas

1- Le TPP envoie directement une requête vers l’infrastructure informatique d’autorisation de la banque teneur de compte.

Pour l’accès en production (live), le point d’entrée pour récupérer le jeton d’accès dépend de l’établissement teneur de compte avec le format

- www.<codetab>.oba-bad-me-live.api.89c3.com/stet/psd2/oauth/token (nouvelle url à prendre en compte dès à présent)

(Pour rappel, l’url 89C3 existante www.<codetab>.live.api.89C3.com ne sera plus disponible à partir du 28/09/2025)

ou

- www.<cdetab>.oba-bad-me-live.api.<banque>/stet/psd2/oauth/token aligné sur le nom de domaine de l’accès direct de la <banque>

NB : la liste de nos établissements et les valeurs possibles des <cdetab> et <banque> associés sont précisées dans la rubrique « Limitations ».

Afin de pouvoir interroger le bon backend dans le parcours client, il est donc nécessaire que vous prévoyez de demander au préalable au client son établissement teneur de compte.

NB : Le PSU peut domicilier ses comptes dans plusieurs banques du Groupe BPCE. Dans ce cas, il vous faudra un jeton différent pour accéder à chacun des établissements teneurs de comptes (ASPSP).

Le détail des paramètres de la requête se trouvent ci-après : POST /psd2/oauth/token?client_id={clientId}&scope={scope}[&grant-type=client_credentials]

| Nom | Description | Type | |

|---|---|---|---|

| grant_type | [1..1] | Type d’autorisation demandée | Doit être « client_credentials » |

| client_id | [1..1] | Votre identification en tant que TPP | Si l’enregistrement du TPP a été réalisé au travers du processus de « GoLive » via notre portail BPCE API : doit être égale à la partie « OrganizationIdentifier » du « Distinguished Name » du certificat eiDAS, en accord avec la spécification ETSI =>numéro d’agrément donné par votre autorité compétente (PSDXX-YYYYYYYY-ZZZZZZZZ) OU Si l’enregistrement du TPP a été réalisé via l’API Enregistrement DSP2: doit être égale au client_id retourné dans la réponse au POST /register |

| scope | [1..1] | Spécifie le service | Doit être « pisp » |

2- L’établissement teneur de compte (ASPSP) va effectuer des vérifications liées au profil du TPP (rôle, validité des certificats et de votre rôle, non révocation de votre profil, etc.).

3- Si ces vérifications effectuées sont concluantes, la banque va répondre au TPP via un code HTTP 200 (OK) avec les données suivantes :

| Nom | Description | Type | |

|---|---|---|---|

| access_token | [1..1] | Jeton d’accès fourni au TPP par l’ASPSP. | ex : « nACXdBo0fULg8fffadFDSGJZALKGEAaxfer72HGDHGx6kJHz » |

| token_type | [1..1] | Type du jeton fourni | Doit être »Bearer » |

| expires_in | [0..1] | Durée de vie du jeton (en secondes) utilisable plusieurs fois tant qu’il n’est pas expiré | Numérique=> ex : « 3600 » |

| scope | [1..1] | Spécifie le service | Doit être « pisp » |

Le jeton d’accès doit être utilisé dans toutes les requêtes au niveau du header « Authorization » préfixé par le type de jeton « Bearer ».

Si le jeton a expiré, la requête sera rejetée avec un code HTTP 403 et des données indiquant « Token invalide ».

Cette requête pourra être renvoyée une fois qu’un nouveau jeton d’accès de type Client Credential a été demandé et obtenu.

Initier un paiement

Cas d'usage

Envoyer une demande d’initiation de paiement pour un virement unitaire ou un virement multiple en €.

Contexte

Cet appel permet d’envoyer à la banque (ASPSP) d’un client une demande d’initiation de paiement venant débiter son compte. S’il s’agit d’une initiation de paiement initiée par un e-commerçant (pas par le client final), le paiement va créditer celui de l’usager du service de paiement (PSU) pour lequel le Prestataire de service de paiement (PISP) a été mandaté, à savoir le e-commerçant.

Les initiations de paiement d’un virement unitaire ou d’un virement multiple en euros est acceptée dans nos traitements.

A la soumission de la requête, et si toutes les données sont correctement formatées, une réponse (HTTP 201) vous sera retournée.

Cette réponse contiendra le resourceId de l’initiation de paiement, ainsi que le mode d’authentification SCA Redirect (seul mode disponible), l’URL de consentement en fonction de la banque du payeur (urlconsent_approval_URL) et le non rejeu.

Prérequis

Pour procéder à cette requête il est nécessaire de remplir les prérequis d’éligibilité pour le rôle TPP « PISP » (voir la rubrique « Eligibilité »), et d’avoir récupéré le jeton d’accès OAuth2 (voir la rubrique « Cas d'usage » > « Récupérer un jeton » ).

Requête POST

Le point d’entrée dépendra du code établissement.

Vous devez insérer la même valeur des paramètres <cdetab> et <banque> que celle utilisée pour le jeton d’accès.

Pour rappel, la liste de nos établissements et les valeurs possibles des <cdetab> et <banque> sont précisées dans la rubrique « Limitations ».

Voici un extrait de cette liste :

| Code Établissement <CDETAB> | Nom Établissement | Nom Abrégé Établissement | <banque> |

|---|---|---|---|

| 13807 | B.P Grand Ouest | BPGO | banquepopulaire |

| 10548 | Banque de Savoie | BQSAV | banque-de-savoie |

| 40978 | Banque Palatine | BPAL | palatine |

Pour exemple, nous avons donc comme URL de production :

- POST https://www.<codetab>.oba-bad-me-live.api.89c3.com/stet/psd2/v1.6.2/payment-requests (nouvelle url à prendre en compte dès à présent)

(Pour rappel, l’url 89C3 existante www.<codetab>.live.api.89C3.com ne sera plus disponible à partir du 28/09/2025)

Paramètres obligatoires ou facultatifs du body requis pour l’appel de ce service

La structure du body et les champs obligatoires sont décrits dans la norme STET.

Les informations suivantes doivent être valorisées dans la requête comme suit :

- La donnée serviceLevel doit être renseigné à SEPA.

- La donnée currency doit être renseignée à EUR => les virements internationaux en devise ne sont pas disponibles.

- La donnée requestedExecutionDate doit être égale ou supérieure à la date du jour.

- La donnée remittanceInformation doit intégrer la balise « unstructured » soit par exemple « remittanceInformation » : { « unstructured » : [ « test » ] }.

- La donnée requestedExecutionDate peut être un week-end ou un jour target 2 pour les SCT. Pour les SCT immédiats uniquement si requestedExecutionDate est le jour même de la demande ; dans ce cas, le paiement sera transformé en un SCT différé programmé pour le jour ouvré suivant. Pour les virements SCT permanents, la première échéance ne peut être positionnée :

- 30 jours et plus après la date du jour ;

- Le jour même.

- La donnée executionRule est facultative et ignorée si présente pour les SCT immédiats et différés. Pour les virements SCT permanents, si elle est alimentée, elle ne peut être valorisée qu’avec la valeur « FWNG » (report au jour suivant). L’ASPSP ne modifie pas la date d’exécution de sa propre initiative ; celle positionnée par le TPP doit être une date acceptable pour la banque (cf. remarques sur donnée requestedExecutionDate).

- La donnée frequency ne doit être alimentée que pour les virements SCT permanents, elle est obligatoire dans ce cas. Elle n’accepte que les valeurs MNTH (Monthly), QUTR (Quaterly) et YEAR (Annual). La donnée endDate (date de dernière échéance) ne doit être alimentée que pour les virements SCT permanents :

- Si elle est renseignée, elle doit correspondre à une échéance valide et dans le futur :

- requestedExecutionDate + n mois si frequency = MNTH;

- requestedExecutionDate + n trimestres si frequency = QUTR;

- requestedExecutionDate + n années si frequency = YEAR;

- Si non renseignée, elle doit être calculée :

- requestedExecutionDate avec l’année qui vaut 2099

- requestedExecutionDate avec l’année qui vaut 2099

- Si elle est renseignée, elle doit correspondre à une échéance valide et dans le futur :

- La donnée localInstrument est à alimenter avec la valeur « INST » pour déclencher un SEPA Instant Payment (SCT Inst).

- Ce type de virement occasionne des frais facturés au client en fonction des conditions tarifaires en vigueur applicables pour son segment de clientèle (IP PART ou IP B2B) ;

- La banque du bénéficiaire doit être atteignable en IP ;

- Pour les clients professionnels et entreprises, les comptes émetteurs et les pays des bénéficiaires éligibles pour ce type de virement sont définis sur le contrat de flux IP B2B.

- La donnée localInstrument ne doit pas être présente pour les SCT immédiats, différés ou permanents.

- Seuls les IBAN complets sont supportés pour les données « Iban« , « debtorAccount » et « creditorAccount »

- La présence de lettre minuscules dans les IBAN (et spécialement pour la donnée creditorAccount) est acceptée pour la prise en compte d’une demande d’initiation de paiement. Cependant, pour ce qui concerne les Banques Populaires, la Banque de Savoie et la Banque Palatine, bien que le parcours client va se dérouler normalement jusqu’à la validation du virement par le PSU avec authentification forte, le virement sera in fine refusé par le SI des Banques Populaires qui ne supporte pas les IBAN possédant des lettres en minuscules. Un message d’erreur sera affiché au PSU sur le dernier écran de son parcours indiquant que son virement ne sera pas exécuté.

- La présence de lettre minuscules dans les IBAN (et spécialement pour la donnée creditorAccount) est acceptée pour la prise en compte d’une demande d’initiation de paiement. Cependant, pour ce qui concerne les Banques Populaires, la Banque de Savoie et la Banque Palatine, bien que le parcours client va se dérouler normalement jusqu’à la validation du virement par le PSU avec authentification forte, le virement sera in fine refusé par le SI des Banques Populaires qui ne supporte pas les IBAN possédant des lettres en minuscules. Un message d’erreur sera affiché au PSU sur le dernier écran de son parcours indiquant que son virement ne sera pas exécuté.

- Si présente, la donnée debtor.privateId.identification donne l’identifiant client Banque à Distance saisi par le PSU et fourni au TPP, en vue de faire son authentification auprès de l’ASPSP ; cela évite par conséquent un écran côté IHM ASPSP.

- Pour les Banques Populaires, la Banque de Savoie et la Banque Palatine, il est nécessaire de forcer cette donnée en majuscules.

- Pour les Banques Populaires, la Banque de Savoie et la Banque Palatine, il est nécessaire de forcer cette donnée en majuscules.

- La donnée « successfulReportUrl » est obligatoire pour le mode d’authentification REDIRECT mis en œuvre et doit contenir :

- la redirect URL

- ainsi que le pkce : code_challenge = BASE64URL-ENCODE(SHA256(ASCII(code_verifier))) + code_challenge_method = S256

- et le séparateur « & » ( /!\ pas de « ? »).

- Si la donnée « unsuccessfulReportUrl » est renseignée, elle peut contenir le séparateur « & » (pas de « ? » ).

- Si la donnée « unsuccessfulReportUrl » n’est pas renseignée, c’est la donnée valorisée au niveau de « successfullReportUrl » qui sera utilisée.

- La donnée supplementaryData doit être alimentée avec la valeur « REDIRECT ».

- La donnée scaHint est ignorée pour l’instant => les exemptions d’authentification forte ne sont pas possibles.

- Le format autorisé pour la donnée creationDateTime est le format ISO8601.

- Les trois expressions régulières autorisées sont :

- YYYY-MM-DDTHH:MM:SS.SSS+HH:MM

- YYYY-MM-DDTHH:MM:SS.SSS+HHMM

- YYYY-MM-DDTHH:MM:SS.SSS

- Z en fin de format signifie que l’heure est en UTC

- Exemples :

- 2019-11-12T00:00:00.000+02:00

- 2019-11-12T00:00:00.000+0200

- 2019-11-12T00:00:00.000

- Les trois expressions régulières autorisées sont :

- La donnée « state » est obligatoire pour le mode d’authentification REDIRECT mis en œuvre : elle est propagée durant tout le parcours PISP.

- La donnée beneficiary.creditor.name est limitée 35 caractères.

Déclenchement des parcours fluides

Par défaut, il est demandé au PSU de s’authentifier fortement à deux reprises pour déclencher une demande de paiement. Il est possible de déclencher deux parcours fluides lorsque la requête contient des informations plus précises sur le compte débiteur :

- L’IBAN débiteur (debtorAccount) uniquement : déclenchement de l’identification du PSU avant une authentification forte unique en fin de parcours pour sceller le paiement.

- L’IBAN débiteur (debtorAccount) et l’identifiant du PSU (privateId) : déclenchement d’une authentification forte unique en fin de parcours pour sceller le paiement.

Notion de cut-off – heure limite pour passer un virement SCT immédiat

Le CUT-OFF correspond à l’heure limite à laquelle un établissement peut exécuter un virement. Cette heure limite prend en compte :

- Les délais de traitement interne

- Les CUTOFF des différents systèmes de compensation, eux-mêmes assujettis au CUT-OFF des différents systèmes de règlement (généralement TARGET2)

Dans le cas des SEPA CREDIT TRANSFER (SCT), l’exécution doit être effectuée au plus tard dans la date de règlement correspondant à la celle demandée par le donneur d’ordre. Il n’est pas permis de reporter cette date de règlement.

En conséquence, lorsque l’heure de CUT-OFF est dépassée, l’exécution est reportée à la date suivante possible. Les dates d’exécution et de règlement sont donc fonction de l’heure d’arrivée de la demande.

L’heure de cut-off pour demander un virement SCT à J avec une date de règlement à J est fixé à 11h00 heure locale française,

L’heure limite pour demander l’exécution d’un virement SCT à J avec une date de règlement à J+1 est fixé à 17h00 heure locale française

Pour rappel, l’heure locale française :

- Egale à GMT +2 pendant l’été,

- Egale à GMT +1 pendant l’hiver

HEURE D’ARRIVÉE DE LA DEMANDE INITIALISATION DE PAIEMENT EN HEURE LOCALE FRANÇAISE VALEUR DE CHAMP CREATIONDATETIME | VALEUR DU CHAMP REQUESTE D EXECUTION DATE | RÉSULTAT DE LA PRISE EN COMPTE DE LA DEMANDE D’INITIATION DE PAIEMENT | DATE D’EXÉCUTION | DATE DE RÈGLEMENT |

|---|---|---|---|---|

| Avant 11h00 | Jour J | OK | J | J |

| Entre 11h00 et 17h00 | Jour J | OK | J | J+1 |

| Après 17h00 | Jour J | OK | J+1 | J+1 |

| Toute heure | >= Jour J+1 ou plus tard | OK | requestedExecutionDate | requestedExecutionDate |

Sur le choix de rendre obligatoire certains champs facultatifs de la norme

Le champ categoryPurpose permet d’empêcher les virements non-marchands vers des bénéficiaires inconnus (non-enregistrés sur la banque en ligne du client) lorsque le moyen d’authentification n’est pas assez fort (hors Secur’pass) : ce champ est nécessaire pour savoir si le paiement est un paiement « à la volée » ou non.

Le champ chargeBearer est obligatoire pour les paiements internationaux (i.e. en devise hors EUR) => les virements internationaux en devise ne sont pas disponibles.

Contrôle sur le bénéficiaire

Un contrôle additionnel est en place depuis le 7 décembre 2020 afin de rejeter la demande d’initiation de paiement :

- si le bénéficiaire est absent de la liste des bénéficiaires enregistrés par le client dans sa banque en ligne ;

- et si le champ categoryPurpose = « CASH » ou « SALA » ;

- et si le moyen d’authentification forte utilisé n’est pas Secur’Pass.

Cas de rejet injustifié d’un SCT immédiat

Jusqu’à présent, pour les Banques Populaires, une demande d’initiation de paiement pour faire un SCT immédiat (virement pour le jour même) était rejeté les jours non ouvrés (samedi, dimanche, jours fériés, jour fermé au sens TARGET2).

A partir de fin octobre 2020, ces demandes ne seront plus rejetées (pour ce motif du moins) et seront transformé en SCT différé pour le jour ouvré suivant.

Cas de rejet pour les SEPA Instant Payment (SCTInst)

La banque du bénéficiaire doit être atteignable en Instant Payment.

Pour les Banques Populaires, un client qui s’identifie avec son identifiant ENTREPRISE doit avoir souscrit l’offre IP B2B pour émettre un SEPA Instant Payment. Par ailleurs, la liste des pays atteignables en IP est définie sur le contrat de flux IP B2B et les comptes éligibles au débit figurent doivent aussi être définis sur ce même contrat de flux.

Les SEPA Instant Payment ne sont pas reclassés en SCT immédiat lorsque l’une au moins de ces conditions n’est pas réunie => l’initiation de paiement est rejetée.

Spécificités pour les virements unitaires

La donnée numberOfTransactions est à 1 pour un virement unitaire

Les seules valeurs autorisées du champ categoryPurpose sont CASH, SALA et DVPM pour un virement unitaire ;

Spécificités pour les virements multiples

La donnée numberOfTransactions est comprise entre 2 et 50 au plus pour un virement multiple.

Les seules valeurs autorisées du champ categoryPurpose sont CASH et SALA pour un virement multiple.

Un virement multiple n’est possible qu’à une même requestedExecutionDate pour l’ensemble des virements.

La validation du virement multiple par le PSU valide l’ensemble des virements unitaires dont le transactionStatus évolue de la même manière pour l’ensemble des virements unitaires.

Un virement multiple se déboucle en un unique débit du PSU pour l’ensemble des virements unitaires qu’il produit et qui sont traités au même moment : le transactionStatus de tous les virements est le même est vaut « ACSP » ainsi que le paymentInformationStatus.

Si l’un de ces virements unitaires est rejeté par la banque du bénéficiaire, le PSU est recrédité du montant de ce virement et le transactionStatus de ce virement passe à « RJCT », le paymentInformationStatus passe à « PART ».

Si tous ces virements unitaires sont rejetés par la banque des bénéficiaires, le PSU est recrédité du montant total du virement multiple, le transactionStatus de tous les virements unitaires passe à « RJCT » ainsi que le paymentInformationStatus.

Codes erreur

| Type d’erreur | Code HTTP | Libellé | Motif |

|---|---|---|---|

| Générique, mauvaise structure | 400 | Bad request | error code : FF01 message : RJCT |

| Mauvais format du BIC | 400 | Bad request | error code : FF01 message : RJCT error : le champ creditorAgent.bicFi bicFi-Code allocated to a financial institution by the ISO 9362 Registration Authority as described in ISO 9362 |

| Mauvais format du serviceLevel | 400 | Bad request | error code : FF01 message : RJCT error : value not one of declared Enum instance names: [SEPA, NURG] |

| Mauvais format, chargeBearer autre que SLEV | 400 | Bad request | error code: FF01 message: RJCT error: value not one of declared Enum instance names: [SLEV] |

| Mauvais format du schemeName | 400 | Bad request | error code: FF01 message : RJCT error : le champ creditor.privateId.schemeName schemeName-Possible values BANK,COID,SREN,DSRET,NIDN,OAUT,CPAN |

| Mauvais format du purpose | 400 | Bad request | error code: FF01 message: RJCT error: value not one of declared Enum instance names: [TRPT, CASH, CPKC, ACCT, COMC] |

| Mauvais format du categoryPurpose | 400 | Bad request | error code: FF01 message: RJCT error: value not one of declared Enum instance names: [CASH, DVPM] |

| Mauvais jeton d’accès, problème d’authentification | 403 | Forbidden | |

| Request resource inconnu | 404 | Not Found | |

| Mauvaise requête ou requête hors périmètre autorisé | 405 | Method not allowed | |

| Message générique | 500 | Internal server error | |

| Requête en doublon | 500 | Internal server error | error : Problème d’insertion en base de donnée, clé unique dupliquée |

Récupérer le statut d’une initiation de paiement

Cas d’usage

Cette méthode permet au PISP d’obtenir le statut d’une demande d’initiation de paiement précédemment envoyée à l’ASPSP, pour un PSU donné, via une requête de type POST/payment-requests.

Prérequis

Pour procéder à cette requête il est nécessaire de remplir les prérequis d’éligibilité et d’avoir récupéré le jeton d’accès OAuth2 (voir la rubrique « Récupérer un jeton »).

Le TPP a déjà envoyé une requête qui a été enregistrée par l’ASPSP et à laquelle l’ASPSP a répondu avec un lien de localisation vers la demande d’initiation de paiement ou de virement sauvegardée.

Requête GET

Le point d’entrée dépendra du code établissement.

Vous devez insérer la même valeur des paramètres <cdetab> et <banque> que celle utilisée pour le jeton d’accès.

Pour rappel, la liste de nos établissements et les valeurs possibles des <cdetab> et <banque> sont précisées dans la rubrique « Limitations ».

Voici un extrait de cette liste :

| Code Établissement <CDETAB> | Nom Établissement | Nom Abrégé Établissement | <banque> |

|---|---|---|---|

| 13807 | B.P Grand Ouest | BPGO | banquepopulaire |

| 10548 | Banque de Savoie | BQSAV | banque-de-savoie |

| 40978 | Banque Palatine | BPAL | palatine |

Comme en mode test, le bon référentiel client est adressable via un « endpoint » au format www.<cdetab>.live.api.89c3.com ou www.<cdetab>.live.api.<banque>.fr

Pour exemple, nous avons donc comme URL de production :

- GET https://www.13807.live.api.89c3.com/stet/psd2/v1.6.2/payment-requests/{paymentRequestResourceId} ou https://www.13807.live.api.banquepopulaire.fr/stet/psd2/v1.6.2/payment-requests/{paymentRequestResourceId} pour récupérer le statut d’un paiement pour un client de la BPGO en production

Paramètres obligatoires ou facultatifs du body requis pour l’appel de ce service

Paramètre obligatoire paymentRequestResourceId : identifiant de la requête d’initiation de paiement pour laquelle on souhaite accéder au statut.

Résultat retourné

A la soumission de la requête et si toutes les données sont correctement formatées, une réponse (HTTP 200) vous sera retournée.

Cette réponse contiendra les données de l’initiation de paiement enrichies du statut de la requête d’initiation et du paiement associé.

Les valeurs possibles pour le statut de la demande de paiement sont les suivantes (valeurs pour la version STET v1.6.2.0) :

| CODE | DESCRIPTION |

|---|---|

| ACCO | Validation client (AcceptedCustomerCOnfirmed) : Le client a validé l’ordre de paiement |

| ACCP | Profil Client Accepté (AcceptedCustomerProfile) : La vérification précédente de la validation technique a été réussie. La vérification du profil du client a également été réussie. |

| ACSC | Règlement accepté terminé (AcceptedSettlementCompleted) : Le règlement sur le compte du débiteur est terminé. |

| ACSP | Règlement accepté en cours (AcceptedSettlementInProcess) : Toutes les vérifications précédentes, telles que la validation technique et le profil du client, ont abouti. L’évaluation dynamique des risques est également un succès et la demande de paiement a donc été acceptée pour exécution. |

| ACTC | Validation technique acceptée (AcceptedTechnicalValidation) : L’authentification et la validation syntaxique et sémantique ont réussi. |

| ACWC | Accepté avec changement (AcceptedWithChange) : Les instructions sont acceptées mais une modification sera apportée, telle que la date ou le versement non envoyé. |

| ACWP | Accepté sans écriture (AcceptedWithoutPosting) : Les instructions de paiement incluses dans le virement sont acceptées sans être enregistrées sur le compte du client créancier. |

| CANC | Annulé (Cancelled) : l’initiation de paiement a été annulée après réception d’une requête d’annulation. |

| PART | Partiellement accepté (PartiallyAccepted) : un certain nombre de transactions ont été acceptées, tandis qu’un autre nombre n’a pas encore atteint le statut «accepté». |

| PATC | Partiellement accepté (PartiallyAcceptedTechnicalCorrect) : plusieurs authentifications sont nécessaires et certaines ont été effectuées, mais pas toutes. Les vérifications sémantiques et synthaxiques sont correctes |

| RCVD | Reçu (Received) : le paiement a été initié par l’agent destinataire. |

| PDNG | En attente (Pending) : Une demande de paiement ou une transaction individuelle incluse dans la demande de paiement est en attente. Des vérifications supplémentaires et une mise à jour du statut seront effectuées. |

| RJCT | Rejeté (Rejected) : La demande de paiement a été rejetée. |

Le tableau suivant reprend les valeurs possibles pour le statut de l’initiation de paiement et de la transaction de paiement associée (valeurs pour la version STET v1.6.2.0) suite à une requête d’initiation de paiement :

ETAPE DE TRAITEMENT D’UNE INITIATION CONTENANT UN PAIEMENT

| RÉSULTAT DE L’ÉTAPE | VALEUR DE PAYMENTINFORMATIONSTATUS À L’ISSUE DE L’ÉTAPE | VALEUR DE CREDITRANSFERTRANSACTION / TRANSACTIONSTATUS À L’ISSUE DE L’ÉTAPE | |

|---|---|---|---|

Contrôle et enregistrement de la requête d’initiation

(réception et réponse au paymentRequest de l’API DSP2) | OK | ACTC | – |

| KO | RJCT | – | |

Consentement

(début consommation de l’URL consentAproval | OK | ACCP | – |

| KO | RJCT | – | |

Demande d’exécution du paiement (juste avant retour REDIRECT vers l’application du TPP) | OK | ACSP

(ou PDNG uniquement en environnement sandbox) | PDNG si virement exécuté à J ACSP sinon (forcé à PDNG en environnement sandbox) |

| KO | RJCT | RJCT | |

| Si le PSU ne fait aucune action de consentement (validation ou refus) dans les 30 minutes qui suivent la requête d’initiation | RJCT (raison NOAS) | RJCT (raison NOAS) | |

| Jour d’exécution de paiement avant mise à jour du statu la nuit | ACSP | ACSP | |

| Jour d’exécution de paiement après mise à jour du statut la nuit (hors paiement permanent sauf le jour de sa dernière échéance) | OK | ACSC | ACSC |

| KO | RJCT | RJCT | |

| Jour d’exécution de paiement après mise à jour du statut la nuit (paiement permanent sauf le jour de sa dernière échéance) | OK | ACSP | ACSP |

| KO | RJCT | RJCT |

Le tableau suivant reprend les valeurs possibles pour le statut de l’initiation de paiement et de la transaction de paiement associée (valeurs pour la version STET v1.6.2.0) suite à une requête d’annulation d’une initiation de paiement :

ETAPE DE TRAITEMENT D’UNE INITIATION CONTENANT UN PAIEMENT

| RÉSULTAT DE L’ÉTAPE | VALEUR DE PAYMENTINFORMATIONSTATUS À L’ISSUE DE L’ÉTAPE | VALEUR DE CREDITRANSFERTRANSACTION / TRANSACTIONSTATUS À L’ISSUE DE L’ÉTAPE | |

|---|---|---|---|

| Avant réception de la demande d’annulation du paiement | ACTC/ACCP/ACSP | -/PDNG (si paymentInformationStatus = ACSP) | |

Contrôle et enregistrement de l’annulation de requête d’initiation

Juste avant la réponse à la requête d’annulation | OK | RJCT/RJCT/ACSP | -/PDNG (si paymentInformationStatus = ACSP) |

| KO | ACTC/ACCP/ACSP | -/PDNG (si paymentInformationStatus = ACSP) | |

| Consentement | OK | ACSP | PDNG |

| KO | ACSP | PDNG | |

Appel au service d’annulation du paiement

Juste avant la redirection sur l’application du TPP | OK | CANC (DS02, DUPL, FRAD, TECH) | CANC (DS02, DUPL, FRAD, TECH) |

| KO | ACSP | PDNG |

Spécificités pour les virements multiples

- La validation du virement multiple par le PSU valide l’ensemble des virements unitaires dont le transactionStatus évolue de la même manière pour l’ensemble des virements unitaires.

- Un virement multiple se déboucle en un unique débit du PSU pour l’ensemble des virements unitaires qu’il produit et qui sont traités au même moment : le transactionStatus de tous les virements est le même est vaut « ACSP » ainsi que le paymentInformationStatus.

- Si l’un de ces virements unitaires est rejeté par la banque du bénéficiaire, le PSU est recrédité du montant de ce virement et le transactionStatus de ce virement passe à « RJCT », le paymentInformationStatus passe à « PART ».

- Si tous ces virements unitaires sont rejetés par la banque des bénéficiaires, le PSU est recrédité du montant total du virement multiple, le transactionStatus de tous les virements unitaires passe à « RJCT » ainsi que le paymentInformationStatus.

Exemples d’évolution du statut du virement

Exemple 1 :

- Une demande d’initiation de paiement est effectuée un jour ouvré à 16h,

- Comme la demande arrive avant 17h, le virement est exécuté le même jour (même si la date de règlement est positionnée à J+1) => un SCT de type immédiat est demandé pour exécution à J,

- La donnée creditTransferTransaction / transactionStatus est positionnée à PDNG dès la validation de l’initialisation du paiement.

Exemple 2 :

- Une demande d’initiation de paiement est effectuée un jour ouvré à 18h,

- Comme la demande arrive après 17h, le virement n’est pas programmé pour être exécuté le même jour => il est transformé en SCT différé et programmé pour le jour ouvré suivant, i.e. à J+1,

- La donnée creditTransferTransaction / transactionStatus est positionnée à ACSP dès la validation de l’initialisation du paiement,

- Le batch journalier de mise à jour du statut des virements qui sont dans un état non terminal est exécuté à 20h00. Ce batch met à l’état PDNG les virements prévu le même jour donc on a :

- Le jour J de la demande d’initiation du paiement (de sa création à 24h00), le paiement reste à l’état ACSP puisqu’il est programmé pour le jour J+1,

- A J+1, la donnée creditTransferTransaction / transactionStatus reste à l’état ACSP jusqu’au passage du batch à 20h00. A cette heure-là, la transaction pourrait passer à l’état PDNG

- Mais comme entre-temps, le virement a été exécuté, il est possible (voire probable) qu’en fait le statut de la transaction soit directement passé de l’état ACSP à l’état ACSC.

Exemple 3 :

- Une demande d’initiation de paiement pour un paiement permanent mensuel est soumise le mercredi 26/02/2020 (2020-02-26T14:00:00.000+02:00) avec :

- Une requestedExecutionDate le mercredi 04/03/2020 (2020-03-04T14:00:00.000+02:00) ;

- Une endDate le lundi 04/05/2020 (2020-05-04T14:00:00.000+02:00) ;

- Un executionRule non alimenté

- Les différents statuts obtenus seraient par exemple

| DATE DE L’INTERROGATION DU STATUT | ETAPE DE TRAITEMENT DE L’INITIATION CONTENANT UN PAIEMENT | VALEUR DE REQUESTEDEXECUTIONDATE | VALEUR DE PAYMENTINFORMATIONSTATUS ET DE CREDITRANSFERTRANSACTION / TRANSACTIONSTATUS À L’ISSUE DE L’ÉTAPE |

|---|---|---|---|

| 2020-02-26T14:00:00.000+02:00 | Demande d’exécution du paiement

(juste avant retour REDIRECT vers l’application du TPP) | 2020-03-04T14:00:00.000+02:00 | ACSP / ACSP |

| 2020-02-27T14:00:00.000+02:00 | Avant jour 1ère échéance | 2020-03-04T14:00:00.000+02:00 | ACSP / ACSP |

| 2020-03-04T14:00:00.000+02:00 | Jour d’exécution de la 1ère échéance avant mise à jour du statut la nuit | 2020-03-04T14:00:00.000+02:00 | ACSP / ACSP |

| 2020-03-04T21:30:00.000+02:00 | Jour d’exécution de la 1ère échéance après mise à jour du statut la nuit | 2020-04-06T14:00:00.000+02:00

(date recalculée le premier jour ouvré, le lundi 6 avril, après l’échéance du 4 avril qui tombe un samedi) | ACSP / ACSP |

| 2020-03-29T14:00:00.000+02:00 | Avant jour 2ème échéance | 2020-04-06T14:00:00.000+02:00 | ACSP / ACSP |

| 2020-03-06T14:00:00.000+02:00 | Jour d’exécution de la 2ème échéance avant mise à jour du statut la nuit | 2020-04-06T14:00:00.000+02:00 | ACSP / ACSP |

| 2020-03-06T21:30:00.000+02:00 | Jour d’exécution de la 2ème échéance après mise à jour du statut la nuit | 2020-05-04T14:00:00.000+02:00

(date recalculée le lundi 4 mai) | ACSP / ACSP |

| 2020-04-02T14:00:00.000+02:00 | Avant jour 3ème et dernière échéance | 2020-05-04T14:00:00.000+02:00 | ACSP / ACSP |

| 020-04-04T14:00:00.000+02:0 | Jour d’exécution de la 3ème et dernière échéance avant mise à jour du statut la nuit | 2020-05-04T14:00:00.000+02:00 | ACSP / ACSP |

| 2020-04-04T21:30:00.000+02:00 | Jour d’exécution de la 3ème et dernière échéance après mise à jour du statut la nuit | 2020-05-04T14:00:00.000+02:00 | ACSC / ACSC |

Exemple 4 :

- Une demande d’initiation de paiement pour un SEPA Instant Payment est effectuée,

- La donnée creditTransferTransaction / transactionStatus est positionnée à ACSP dès la validation de l’initialisation du paiement,Dans les 10 secondes le virement est exécuté et le bénéficiaire est crédité sur son compte après soumission de la requête POST /paymentRequests/confirmation, la donnée creditTransferTransaction / transactionStatus passe à l’état ACSC dans les 20 secondes après la réponse du POST /paymentRequests/confirmation.

Exemple 5 :

- Pour les clients PRO et ENTREPRISE de la Banque Palatine qui utilisent la fonctionnalité du parapheur (Cyber ou mobile) pour valider leurs ordres, les virements SCT immédiats, permanents ou différés qui ont été soumis via une initiation de paiement, ne seront exécutés qu’une fois l’ordre correspondant validé dans le parapheur dans leur banque à distance.

- Après soumission de la requête POST /paymentRequests/confirmation, la donnée creditTransferTransaction / transactionStatus passe à « ACSP ».

Restitution de l’IBAN du compte débité

Depuis fin octobre 2020, l’IBAN du compte débité est systématiquement retourné par cette requête, même si cette donnée n’était pas présente dans la requête initiale de demande d’initiation de paiement.

Exemple

Requête :

GET /stet/psd2/v1.6.2/payment-requests/0000000386-155532845000030007970322

Résultat :

Status code : 200

Body

{

« paymentRequest »: {

« resourceId »: « 0000000386-155532845000030007970322 »,

« paymentInformationId »: « TestBP041501C »,

« creationDateTime »: « 2019-04-15T12:56:11.122Z »,

« numberOfTransactions »: 1,

« initiatingParty »: {

« name »: « Mon marchand »,

« postalAddress »: {

« country »: « FR »,

« addressLine »: [

« Copé Choux »,

« 44850 Mouzeil »

]

},

« organisationId »: {

« identification »: « 00987654321 »,

« schemeName »: « BANK »,

« issuer »: « FR »

},

« privateId »: null

},

« paymentTypeInformation »: {

« instructionPriority »: « HIGH »,

« serviceLevel »: « SEPA »,

« localInstrument »: null,

« categoryPurpose »: « CASH »

},

« debtor »: {

« name »: « Gaby Gallet Fourcade »,

« postalAddress »: {

« country »: « FR »,

« addressLine »: [

« 25 rue de la Grange aux Loups »,

« 44000 Nantes »

]

},

« organisationId »: null,

« privateId »: {

« identification »: « D0999993I0 »,

« schemeName »: « COID »,

« issuer »: « FR »

}

},

« debtorAccount »: {

« iban »: « FR7613807008060732183304150 »,

« other »: null

},

« debtorAgent »: {

« bicFi »: « CCBPFRPPNAN »,

« clearingSystemMemberId »: null,

« name »: null,

« postalAddress »: null

},

« beneficiary »: {

« id »: « string »,

« isTrusted »: false,

« creditorAgent »: {

« bicFi »: « CCBPFRPPNAN »,

« clearingSystemMemberId »: null,

« name »: null,

« postalAddress »: null

},

« creditor »: {

« name »: « Camille Foucher »,

« postalAddress »: {

« country »: « FR »,

« addressLine »: [

« 23 rue Fructidor »,

« 44000 Nantes »

]

},

« organisationId »: null,

« privateId »: {

« identification »: « D0371101 »,

« schemeName »: « COID »,

« issuer »: « FR »

}

},

« creditorAccount »: {

« iban »: « FR7613807000343142150215863 »,

« other »: null

}

},

« ultimateCreditor »: null,

« purpose »: null,

« chargeBearer »: « SLEV »,

« paymentInformationStatus »: « ACTC »,

« statusReasonInformation »: null,

« fundsAvailability »: null,

« booking »: false,

« requestedExecutionDate »: « 2019-04-15T12:56:11.122Z »,

« creditTransferTransaction »: [

{

« paymentId »: {

« resourceId »: « 0000000386-155532845000130007219679 »,

« instructionId »: « TestBP041501C »,

« endToEndId »: « TestBP041501C »

},

« requestedExecutionDate »: null,

« endDate »: null,

« executionRule »: null,

« frequency »: null,

« instructedAmount »: {

« currency »: « EUR »,

« amount »: « 150 »

},

« beneficiary »: null,

« ultimateCreditor »: null,

« regulatoryReportingCodes »: [

« string »

],

« remittanceInformation »: [

« ma remittance »

],

« transactionStatus »: null,

« statusReasonInformation »: null

}

],

« supplementaryData »: {

« acceptedAuthenticationApproach »: [

« REDIRECT »

],

« appliedAuthenticationApproach »: « REDIRECT »,

« scaHint »: « noScaExemption »,

« successfulReportUrl »: « https://www.successful.fr »,

« unsuccessfulReportUrl »: « https://www.unsuccessful.fr »

}

},

« _links »: null

}

Codes erreur

| TYPE D’ERREUR | CODE HTTP | LIBELLÉ | MOTIF |

|---|---|---|---|

| Mauvais access token, problème d’authentification | 403 | Forbidden | |

| Request resource inconnu | 404 | Not Found | Ressource inconnue |

| Mauvaise requête ou requête hors périmètre autorisé | 405 | Method not allowed | |

| Message générique | 500 | Internal server error | |

| Requête en doublon | 500 | Internal server error | error : Problème d’insertion en base de donnée, clé unique dupliquée |

Annuler une initiation de paiement

Cas d’usage

Cette méthode permet au PISP d’annuler une demande d’initiation de paiement déjà enregistrée:

- Pour un virement unitaire SCT différé, à condition que le virement n’a pas encore été exécuté et que sa date d’exécution n’est pas atteinte (i.e. date d’exécution prévue au moins à J+1 par rapport à la date de demande d’annulation).

- Pour un virement multiple SCT différé, à condition qu’aucune des virements unitaires n’a encore été exécuté et que sa date d’exécution n’est pas atteinte (i.e. date d’exécution prévue au moins à J+1 par rapport à la date de demande d’annulation).

- Pour un virement unitaire SCT permanent, à condition que la date de l’échéance courante du paiement n’ait pas encore été atteinte (requestedExecutionDate recalculée à chaque fois qu’une échéance du paiement a été traitée) et que sa date de fin (endDate) n’a pas été atteinte (i.e. date d’exécution prévue au moins à J+1 par rapport à la date de demande d’annulation).

Autrement dit, cet appel permet d’envoyer à la banque (ASPSP) d’un client une demande d’annulation d’un virement unitaire ou d’un virement multiple)qui a été initié avec la méthode POST /payment-requests (voir la rubrique « Cas d’usage » > « Initier un paiement ») et qui n’est pas encore échu.

Seule l’annulation d’un virement unitaire ou multiple SCT différé ou d’un SCT virement unique en euros est possible.

Réciproquement une initiation de paiement pour un virement unitaire ou multiple SCT qui a été initié via l’API DSP2 PISP (quelle que soit la version) est annulable uniquement via l’API DSP2 PISP. Autrement dit, on ne peut pas annuler sur l’application internet de la banque (Cyber) ou sur l’application mobile de la banque, un virement SCT qui a été initialisé via DSP2.

Prérequis

Pour procéder à cette requête il est nécessaire de remplir les prérequis d’éligibilité pour le rôle TPP « PISP » (voir la rubrique « Eligibilité »), et d’avoir récupéré le jeton d’accès OAuth2 (voir la rubrique « Cas d'usage » > « Récupérer un jeton »).

Le TPP a déjà envoyé une requête DSP2 API PISP en version 1.6.2 qui a été enregistrée par l’ASPSP et à laquelle l’ASPSP a répondu avec un lien de localisation vers la demande de paiement / virement sauvegardée.

Corollaire :

- Pour annuler une initiation de paiement qui a été initiée par l’API DSP2 en version 1.4.0, il convient d’utiliser une requête DSP2 PISP en version 1.4.0 également (i.e. PUT /stet/psd2/v1/payment-requests/{resourceId}).

- Pour annuler une initiation de paiement qui a été initiée par l’API DSP2 en version 1.4.2, il convient d’utiliser une requête DSP2 PISP en version 1.4.2 également (i.e. PUT /stet/psd2/v142/payment-requests/{resourceId}).

Requête PUT

Le point d’entrée dépendra du code établissement.

Vous devez insérer la même valeur des paramètres <cdetab> et <banque> que celle utilisée pour le jeton d’accès.

Pour rappel, la liste de nos établissements et les valeurs possibles des <cdetab> et <banque> sont précisées dans la rubrique « Limitations ».

Voici un extrait de cette liste :

| Code Établissement <cdetab> | Nom Établissement | Nom abrégé Établissement | <banque> |

|---|---|---|---|

| 13807 | B.P Grand Ouest | BPGO | banquepopulaire |

| 10548 | Banque de Savoie | BQSAV | banque-de-savoie |

| 40978 | Banque Palatine | BPAL | palatine |

Comme en mode test, le bon référentiel client est adressable via un « endpoint » au format .www.<cdetab>.live.api.89c3.com ou www.<cdetab>.live.api.<banque>.fr

Pour exemple, nous avons donc comme URL de production :

- PUT https://www.13807.live.api.89c3.com/stet/psd2/v1.6.2/payment-requests/{paymentRequestResourceId} ou https://www.13807.live.api.banquepopulaire.fr/stet/psd2/v1.6.2/payment-requests/{paymentRequestResourceId} pour annuler un paiement pour un client de la BPGO en production

Paramètres obligatoires ou facultatifs du body requis pour l’appel de ce service

Paramètre obligatoire paymentRequestResourceId : identifiant de la requête d’initiation de paiement pour laquelle on souhaite annuler le virement.

La structure du body et les champs obligatoires sont décrits dans la norme STET. Le Tiers de Paiement peut et doit récupérer les informations de son virement avec la méthode GET/stet/psd2/v1.6.2/payment-requests/{paymentRequestResourceId} afin de vérifier que le paiement est à un statut annulable.

Pour savoir si un virement est éligible les informations suivantes doivent être valorisées dans la requête comme suit :

- La donnée paymentInformationStatus doit avoir l’une des valeurs :

- ACTC/ACCP/ACSP

- La donnée transactionStatus (au niveau de la transaction dans l’objet creditTransferTransaction) doit avoir la valeur :

- PDNG (si paymentInformationStatus = ACSP) sinon il ne doit pas être renseigné

- La donnée serviceLevel doit être renseigné à SEPA (seule les virements SEPA différés sont annulables)

- La donnée currency doit être renseignée à EUR => les virements internationaux en devise ne sont pas disponibles

- La donnée frequency ne doit être alimentée que pour les virements permanents.

- La donnée localInstrument ne doit pas être valorisée, seuls les SCT étant acceptés pour l’annulation

- La donnée requestedExecutionDate doit être dans le futur : à minima à J+1

Spécificités pour les virements unitaires

- La donnée numberOfTransactions est à 1 pour un virement unitaire => la requête doit contenir le virement unitaire transmis dans la requête d’initiation de paiement d’origine.

Spécificités pour les virements multiples (cette fonctionnalité sera disponible en février 2023)

- La donnée numberOfTransactions est comprise entre 2 et 50 au plus pour un virement multiple => la requête doit contenir le virement multiple transmis dans la requête d’initiation de paiement d’origine.

- L’annulation d’un virement multiple annule tous les virements unitaires qu’il contient.

Pour permettre à la banque de comprendre que la requête est une demande d’annulation d’une initiation de paiement, certaines informations doivent être modifiées dans la requête comme suit (API DSP2 STET_V1.6.2.0 Part 3 Interaction Examples p.27) :

- La donnée transactionStatus(au niveau de la transaction dans l’objet creditTransferTransaction) doit être positionnée à « CANC » (Annulé)

- La donnée paymentInformationStatus doit avoir la valeur « CANC » (Annulé).

- La donnée statusReasonInformation (au niveau de la transaction dans l’objet creditTransferTransaction et au niveau de l’initiation de paiement) doit être positionnée avec l’une des valeurs suivantes :

| statusReasonInformation | Signification |

|---|---|

| DS02 | Annulation à la demande du client |

| DUPL | Annulation à la demande du PISP en cas de doublon par rapport à un paiement/virement précédent |

| FRAD | Annulation à la demande du PISP si l’origine du paiement/virement est frauduleux |

| TECH | Annulation à la demande du PISP pour un problème technique de son côté |

- Il faut également enlever toute la partie _links

- Pour finir il faut supprimer l’intitulé du parent « paymentRequest »: { » ainsi que l’accolade fermante en bas du flux « }«

Les autres données de la requête doivent être identiques à celles récupérées avec la méthode GET.

Résultat retourné

A la soumission de la requête, et si toutes les données sont correctement formatées, une réponse (HTPP 200) vous sera retournée. Cette réponse contiendra le resourceId du paiement, ainsi que le mode d’authentification SCA Redirect (seul mode disponible), l’URL de consentement en fonction de la banque du payeur (urlconsent_approval_URL) et le non rejeu.

Remarques :

- La donnée paymentRequestResourceId, essentielle pour pouvoir annuler un paiement, est incluse en tant que paramètre dans l’URL de consentement « consentApproval » renvoyée lors de l’initiation de paiement.

- Idem pour le non rejeu : c’est le paramètre nonce dans l’URL de consentement.

Codes erreur

| Type d’erreur | Code HTTP | Libellé | Motif |

|---|---|---|---|

| Générique, mauvaise structure | 400 | Bad request | error code : FF01 message : RJCT |

| Mauvais format du BIC | 400 | Bad request | error code : FF01 message : RJCT error : le champ creditorAgent.bicFi bicFi-Code allocated to a financial institution by the ISO 9362 Registration Authority as described in ISO 9362 |

| Mauvais format du serviceLevel | 400 | Bad request | error code : FF01 message : RJCT error : value not one of declared Enum instance names: [SEPA, NURG] |

| Mauvais format, chargeBearer autre que SLEV | 400 | Bad request | error code: FF01 message: RJCT error: value not one of declared Enum instance names: [SLEV] |

| Mauvais format du schemeName | 400 | Bad request | error code: FF01 message : RJCT error : le champ creditor.privateId.schemeName schemeName-Possible values BANK,COID,SREN,DSRET,NIDN,OAUT,CPAN |

| Mauvais format du purpose | 400 | Bad request | error code: FF01 message: RJCT error: value not one of declared Enum instance names: [TRPT, CASH, CPKC, ACCT, COMC] |

| Mauvais format du categoryPurpose | 400 | Bad request | error code: FF01 message: RJCT error: value not one of declared Enum instance names: [CASH, DVPM] |

| Mauvais jeton d’accès, problème d’authentification | 403 | Forbidden | |

| Request resource inconnu | 404 | Not Found | |

| Mauvaise requête ou requête hors périmètre autorisé | 405 | Method not allowed | |

| Message générique | 500 | Internal server error |

Exemple

Requête :

PUT /stet/psd2/v1.6.2/payment-requests/00000032fa-159127166900013807464584

Body de Demande d’annulation v1.6.2

Résultat :

Status code : 200

Body de la réponse :

{

« appliedAuthenticationApproach »: « REDIRECT »,

« _links »: {

« consentApproval »: {

« href »: « https://www.13807.live.api.89c3.com/89C3api/accreditation/v1.6.2/cancellation?paymentRequestResourceId=00000032fa-159127166900013807464584&nonce=RFxE0ywQmzW0Z68xJloN&creditorName=QW1hem9uIFNB&creditorAccount=RlI3NjEzODI1MDAyMDAwNDAwMDAwMDQxNzE3&amount=Mi4xMg%3D%3D¤cy=RVVS&successfulReportUrl=aHR0cHM6Ly93d3cuYXBpLjg5YzMuY29tLmZy&unsuccessfulReportUrl=aHR0cHM6Ly93d3cuYXBpLjg5YzMuY29tLmZyL25vdXMtY29udGFjdGVy&debtorAccount=RlI3NjEzODA3MDA4MDQzMDAxOTY1NDA1MTU4&privateId=RDgxODMyNTBJMA%3D%3D&requestedExecutionDate=MjAyMC0wNi0yNFQwOTowMTozMy44NTQrMDI6MDA%3D&method=UFVU »,

« templated »: true

}

}

}

Confirmer une initiation

Cas d’usage

Cette méthode, liée au mode d’authentification dit « redirect », permet au PISP de confirmer à l’ASPSP :

- soit une demande d’initiation de paiement

- soit une demande d’annulation d’une initiation de paiement

… en transmettant un facteur d’authentification du titulaire du compte débité afin que l’ASPSP puisse poursuivre la demande.

Seule la méthode POST /payment-requests/{paymentRequestResourceId}/confirmation qui correspond au mode d’authentification dit « redirect renforcé » est implémentée.

Cet appel permet d’envoyer à la banque (ASPSP) d’un client une demande de confirmation d’un paiement qui a été initié avec la méthode POST /payment-requests (voir la rubrique « Cas d’usage » > « Initier un paiement » ) et qui a été validée par le PSU.

Ne sont pas implémentées les méthodes suivantes :

- POST /confirmation du « REDIRECT simple » (renvoie HTTP 405)

- Confirmation d’une annulation de demande de paiement car elle est implicitement portée par l’acceptation par le PSU de la demande d’annulation en elle-même.

Prérequis

Pour procéder à cette requête il est nécessaire de remplir les prérequis d’éligibilité pour le rôle TPP « PISP » (voir la rubrique « Eligibilité »), et d’avoir récupéré le jeton d’accès OAuth2 (voir la rubrique « Cas d'usage » > « Récupérer un jeton » ).

Le TPP a déjà envoyé une requête qui a été enregistrée par l’ASPSP et à laquelle l’ASPSP a répondu avec un lien de localisation vers la demande de paiement / virement sauvegardée après que le PSU a validée le paiement.

Requête POST

Le point d’entrée dépendra du code établissement. Vous devez insérer la même valeur des paramètres <cdetab> et <banque> que celle utilisée pour le jeton d’accès.

Pour rappel, la liste de nos établissements et les valeurs possibles des <cdetab> et <banque> sont précisées dans la rubrique « Limitations ». Voici un extrait de cette liste :

| Code établissement <cdetab> | Nom de l’établissement | Nom abrégé | <banque> |

|---|---|---|---|

| 13807 | BP Grand Ouest | BPGO | banquepopulaire.fr |

| 17515 | CE Ile de France | CEIDF | caisse-epargne.fr |

Comme en mode test, le bon référentiel client est adressable via un « endpoint » au format

« .oba-bad-me-live.api.89c3.com » -> www.<cdetab>.oba-bad-me-live.api.89c3.com

ou « .oba-bad-me-live.api..fr » -> www.<cdetab>.oba-bad-me-live.api.<banque>

Par exemple, nous avons donc comme URL de production :

- POST https://www.17515.oba-bad-me-live.api.89c3.com/stet/psd2/v1.6.2/payment-requests/{paymentRequestResourceId}/confirmation (nouvelle url à prendre en compte dès à présent)

ou

POST https://www.13807.live.api.banquepopulaire.fr/stet/psd2/v1.6.2/payment-requests/{paymentRequestResourceId}/confirmation

(Pour rappel, l’url 89C3 existante www.<codetab>.live.api.89C3.com ne sera plus disponible à partir du 28/09/2025)

Paramètres obligatoires ou facultatifs du body requis pour l’appel de ce service

Paramètre obligatoire paymentRequestResourceId : identifiant de la requête d’initiation de paiement pour laquelle on souhaite confirmer le virement.

La structure du body et les champs obligatoires sont décrits dans la norme STET :

- nonce => challenge à renvoyer par le TPP pour éviter de rejouer le processus d’authentification

- psuAuthenticationFactor => facteur d’authentification transmis par le TPP à la banque pour finaliser le processus d’authentification forte

Le tiers de paiement peut et doit récupérer les informations de son virement avec la méthode GET /stet/psd2/v1.6.2/payment-requests/{paymentRequestResourceId} afin de vérifier que le paiement a été validé par le client :

- La donnée paymentInformationStatus doit avoir la valeur : ACSP

- La donnée transactionStatus (au niveau de la transaction dans l’objet creditTransferTransaction) doit avoir la valeur : PDNG

Cas particulier du parapheur

Pour les clients PRO et ENTREPRISE de la Banque Palatine qui utilisent la fonctionnalité du parapheur (Cyber ou mobile) pour valider leurs ordres, les virements SCT immédiats, permanents ou différés qui ont été soumis via une initiation de paiement, ne seront exécutés qu’une fois l’ordre correspondant validé dans le parapheur dans leur banque à distance. Les virements SEPA Instant Payment (SCTInst) issus d’une initiation de paiement ne sont pas concernés à ce jour par le parapheur.

Résultat retourné

A la soumission de la requête, et si toutes les données sont correctement formatées, une réponse (HTPP 200) sera retournée.

Cette réponse contiendra le resourceId du paiement, ainsi que le mode d’authentification SCA Redirect (seul mode disponible), l’URL de consentement en fonction de la banque du payeur (urlconsent_approval_URL) et le non rejeu.

Remarques :

- La donnée paymentRequestResourceId, essentielle pour pouvoir confirmer un paiement, est incluse en tant que paramètre dans l’URL de consentement « consentApproval » renvoyée lors de l’initiation de paiement.

- Idem pour le non rejeu : c’est le paramètre nonce dans l’URL de consentement.

Codes erreur

| Type d’erreur | Code HTTP | Libellé | Motif |

|---|---|---|---|

| Générique, mauvaise structure | 400 | Bad request | error code : FF01 message : RJCT |

| Mauvais format du BIC | 400 | Bad request | error code : FF01 message : RJCT error : le champ creditorAgent.bicFi bicFi-Code allocated to a financial institution by the ISO 9362 Registration Authority as described in ISO 9362 |

| Mauvais format du serviceLevel | 400 | Bad request | error code : FF01 message : RJCT error : value not one of declared Enum instance names: [SEPA, NURG] |

| Mauvais format, chargeBearer autre que SLEV | 400 | Bad request | error code: FF01 message: RJCT error: value not one of declared Enum instance names: [SLEV] |

| Mauvais format du schemeName | 400 | Bad request | error code: FF01 message : RJCT error : le champ creditor.privateId.schemeName schemeName-Possible values BANK,COID,SREN,DSRET,NIDN,OAUT,CPAN |

| Mauvais format du purpose | 400 | Bad request | error code: FF01 message: RJCT error: value not one of declared Enum instance names: [TRPT, CASH, CPKC, ACCT, COMC] |

| Mauvais format du categoryPurpose | 400 | Bad request | error code: FF01 message: RJCT error: value not one of declared Enum instance names: [CASH, DVPM] |

| Mauvais jeton d’accès, problème d’authentification | 403 | Forbidden | |

| Request resource inconnu | 404 | Not Found | |

| Mauvaise requête ou requête hors périmètre autorisé | 405 | Method not allowed | |

| Message générique | 500 | Internal server error |

Exemple

Requête :

POST /stet/psd2/v1.6.2/payment-requests/0000000a22-156688979900016807956016/confirmation

Body :

{ « nonce »: « 00000032fa-159127166900013807464584 », « psuAuthenticationFactor »: « azertyui »}

Résultat :

Status code : 200

Body de la réponse :

{

« paymentRequest » : {

« resourceId » : « 0000000a22-156688979900016807956016 »,

« paymentInformationId » : « MyPmtInfld123 »,

« creationDateTime » : « 2019-07-22T09:25:22.527+02:00 »,

« numberOfTransactions » : 1,

« debtorAgent » : {

« bicFi » : « CCBPFRPP512 »,

« name » : « B.P Grand Ouest »,

« postalAddress » : {

« country » : « FR »,

« addressLine » : [

« 15 Boulevard de la Boutière »,

« CS 26858 35768 SAINT GREGOIRE CEDEX »

]

}

},

« initiatingParty » : {

« name » : « MyPispName »,

« postalAddress » : {

« country » : « FR »,

« addressLine » : [

« 5 avenue Anatole France « ,

« 75007 PARIS »

]

},

« organisationId » : {

« identification » : « 12FR5 »,

« schemeName » : « COID »,

« issuer » : « ACPR »

}

},

« paymentTypeInformation » : {

« serviceLevel » : « SEPA »,

« categoryPurpose » : « CASH »

},

« debtor » : {

« name » : « Marc « ,

« postalAddress » : {

« country » : « FR »,

« addressLine » : [

« 512 rue de la coupe du monde »,

« 94512 Charenton-le-Pont »

]

},

« privateId » : {

« identification » : « D0999990I0 »,

« schemeName » : « BANK »,

« issuer » : « BICXYYTT512 »

}

},

« debtorAccount » : {

« iban » : « FR7613807008043001965405255 »

},

« beneficiary » : {

« creditorAgent » : {

« bicFi » : « CCBPFRPP512 »,

« name » : « B.P Grand Ouest »,

« postalAddress » : {

« country » : « FR »,

« addressLine » : [

« 15 Boulevard de la Boutière »,

« CS 26858 35768 SAINT GREGOIRE CEDEX »

]

}

},

« creditor » : {

« name » : « myMerchant »,

« postalAddress » : {

« country » : « FR »,

« addressLine » : [

« Place Charles de Gaulle »,

« 75008 PARIS »

]

},

« organisationId » : {

« identification » : « 852126790 »,

« schemeName » : « BANK »,

« issuer » : « FR »

}

},

« creditorAccount » : {

« iban » : « FR7613807008043001965406128 »

}

},

« purpose » : « COMC »,

« chargeBearer » : « SLEV »,

« paymentInformationStatus » : « PDNG »,

« statusReasonInformation » : null,

« fundsAvailability » : null,

« booking » : null,

« requestedExecutionDate » : « 2020-09-23T13:25:22.527+04:00 »,

« creditTransferTransaction » : [

{

« paymentId » : {

« resourceId » : « 0000000a22-146329369000016907660677 »,

« instructionId » : « MyInstrId123 »,

« endToEndId » : « MyEndToEndId123 »

},

« instructedAmount » : {

« currency » : « EUR »,

« amount » : « 327.12 »

},

« remittanceInformation » : [

« MyRemittanceInformation123 »

],

« transactionStatus » : « PDNG »

}

],

« supplementaryData » : {

« appliedAuthenticationApproach » : « REDIRECT »,

« scaHint » : « scaExemption »,

« successfulReportUrl » : « https://www.api.89c3.com« ,

« unsuccessfulReportUrl » : « https://www.api.89c3.com »

}

}

}

Résultat en cas d’erreur de traitement de la demande (erreur 500):

Status code : 500

Body de la réponse avec détail de l’erreur :

HTTP/1.1 500 Internal Server Error

{

« timestamp »: « 2023-03-07T17:34:20.183+01:00 »,

« status »: 500,

« error »: « Error calling API transfer »,

« message »: « Internal error while performing confirmation »,

« path »: « /stet/psd2/v1.6.2/payment-requests/000001abf7-167820677600013825610187/confirmation »,

« details »: [

{

« message »: « Message sur erreur fonctionnelle »

},

{

« message »: « Operation impossible, veuillez vous rapprocher de votre conseiller. (244) »

},

{

« message »: « bpce.Business »

}

]

}

Autre exemple avec le détail de l’erreur :

HTTP/1.1 500 Internal Server Error

{

« timestamp »: « 2023-03-07T17:34:20.183+01:00 »,

« status »: 500,

« error »: « Error calling API transfer »,

« message »: « Internal error while performing confirmation »,

« path »: « /stet/psd2/v1.6.2/payment-requests/000001abf7-167820677600013825610187/confirmation »,

« details »: [

{

« message »: » Problème de solde »

},

{

« message »: » Le solde de votre compte est insuffisant. »

},

{

« message »: « bpce.balance »

}

]

}

Récupération du détail de l’erreur :Sur la confirmation d’une initiation de paiement PISP 1.6.2, notre API PISP peut fournir une raison plus précise de l’erreur rencontrée auprès du SI de l’ASPSP. Ce détail de l’erreur est contenu dans la donnée de type tableau « details » dans le body de la réponse. Cette donnée de type tableau contient, quand elle est présente, les trois éléments suivants :

| Indice dans le tableau « details » | Nom du champ | Type de champ | Signification |

|---|---|---|---|

| 0 | message | string | Description de la catégorie d’erreur. Donne un libellé plus compréhensible de la donnée en indice 2 de ce tableau. |

| 1 | message | string | Détail de l’erreur |

| 2 | message | string | Code de la catégorie de l’erreur rencontrée |

Récupérer l'historique d'une initiation de paiement

Cas d’usage

Ce cas d’usage décrit la méthode GET /payment-requests/{paymentRequestResourceId}/transactions que la norme STET prévoit pour récupérer l’historique d’une demande d’initiation de paiement.

Cette méthode n’est pas disponible.

L’appel à cette requête renverra un code HTTP 501.

Assemblage sandbox

Introduction – précisions sur les fonctionnalités de la sandbox

La sandbox BPCE API peut être utilisée directement via l’application du TPP en appelant l’API « Initiation de paiement » de la plateforme BPCE API.

En assemblage sandbox, il y a deux types d’appel :

- Le premier pour récupérer le jeton d’autorisation (voir la rubrique « Cas d'usage » > « Récupérer un jeton ») ;

- Le second pour faire l’appel à l’API « Initiation de paiement » (voir les cas d’usage « Initier un paiement », « Récupérer le statut d’une initiation de paiement », « Confirmer une initiation » et « Annuler une initiation de paiement »).

Limitations en environnement sandbox :

- Le cas d’usage « Annuler une initiation de paiement », n’est pas totalement testable dans l’environnement sandbox car cette méthode nécessite un croisement des données dynamiques alors que notre sandbox a un comportement statique

- En conséquence, les requêtes d’annulation d’une initiation de paiement sont acceptées dès que le format de la requête est correct (l’identifiant de l’initiation de paiement étant supposé exister).

Votre application consommatrice de l’API « Initiation de Paiement » en assemblage sandbox va devoir récupérer un jeton d’accès via sa clé d’authentification auprès de l’AS (Authentification Server).

L’application du TPP consommatrice de l’API « Initiation de Paiement » en assemblage sandbox va devoir récupérer un jeton d’accès via sa clé d’authentification auprès de l’AS (Authentification Server).

Ainsi l’application TPP pourra consommer les méthodes « POST /payment-requests » , « GET /payment-requests/{paymentRequestRessourceId} », « POST /payment-requests/{paymentRequestRessourceId}/confirmation » et « PUT /payment-requests/{paymentRequestRessourceId} » grâce à son jeton d’accès.

Les appels des méthodes de l’API pourront être enchaînés :

- En exécutant la requête de création du paiement « POST /payment-requests ».

- Puis, en exécutant la requête de récupération du statut du paiement « GET /payment-requests/{paymentRequestRessourceId} en passant en paramètre le « paymentRequestRessourceId » récupéré du résultat de la première requête.

- Puis, en exécutant la requête de confirmation du paiement « POST /payment-requests/{paymentRequestRessourceId}/confirmation » en passant en paramètre le « paymentRequestRessourceId » récupéré du résultat de la première requête.

- Puis, en exécutant la requête d’annulation du paiement « PUT /payment-requests/{payementRequestResourceId} » en passant en paramètre le « paymentRequestRessourceId » et le body modifié récupéré du résultat de la seconde requête.

Les données utilisées pour faire les tests seront issues des persona (voir la rubrique « Comment tester l’API ? » > « Tester nos persona »), ce qui permettra de choisir des profils spécifiques selon les tests de façon à mieux appréhender les résultats obtenus.

Prérequis

Le TPP doit déclarer son APP en sandbox via notre API Enregistrement DSP2.

Rappel : en tant que TPP, vous devez être accrédité par l’une des autorités compétentes nationales européennes (ACPR en France) pour le rôle d’initiateur de paiement (« PISP »).

Enchaînement des étapes pour tester l’accès à l’API PISP depuis votre APP